导读

9月10日,Kakao Games公司将正式在韩上市。

作为韩国社交巨头Kakao旗下的游戏公司,Kakao Games此次上市被韩国资本市场认为是和Big Hit并举的下半年韩国市场最值得期待的两大IPO项目。

相较于其他头部游戏公司,Kakao Games直到2016年才通过NZHIN与Daum Game的合并最终成立。

在母公司Kakao的平台支持下,Kakao Games近三年销售额年平均增长率达到57%,超过市场其他游戏公司。

借助Kakao Talk在韩国的高渗透率,Kakao Games树立了自身的发行壁垒,获得了《绝地求生》等游戏的代理发行合作。

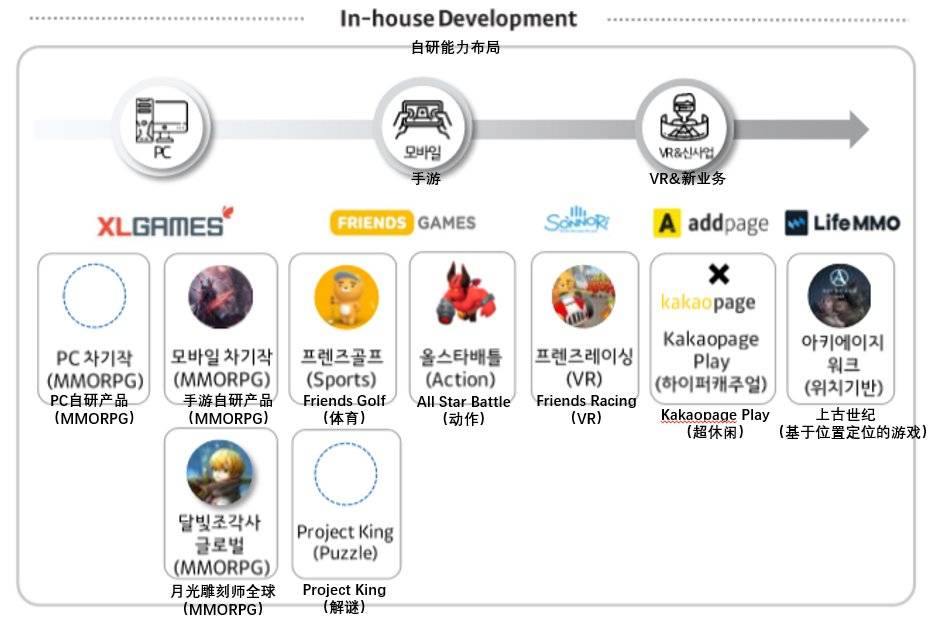

相较于发行领域的优势,Kakao Games的自研能力并不突出。

主要依赖于兼并购、投资获得的外部游戏公司,此次IPO的募资用途也是用于进行游戏公司的收购与投资,提升全球竞争力。

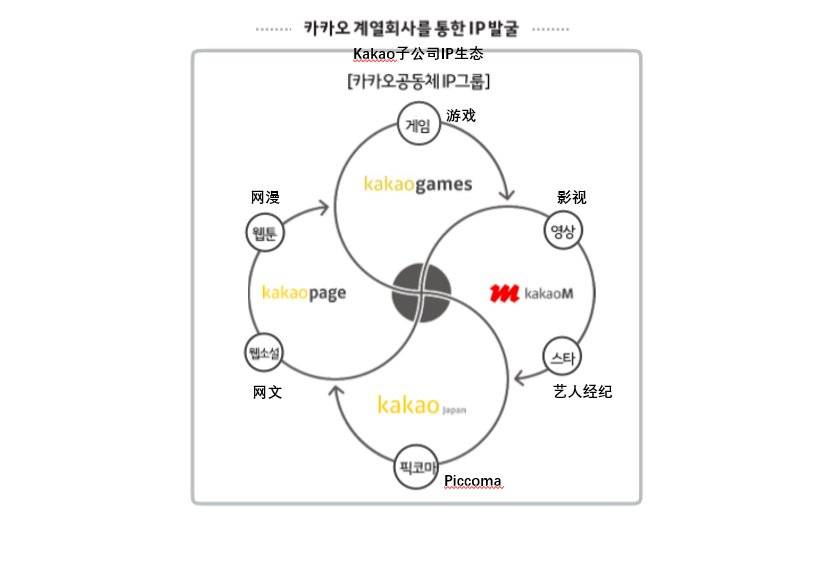

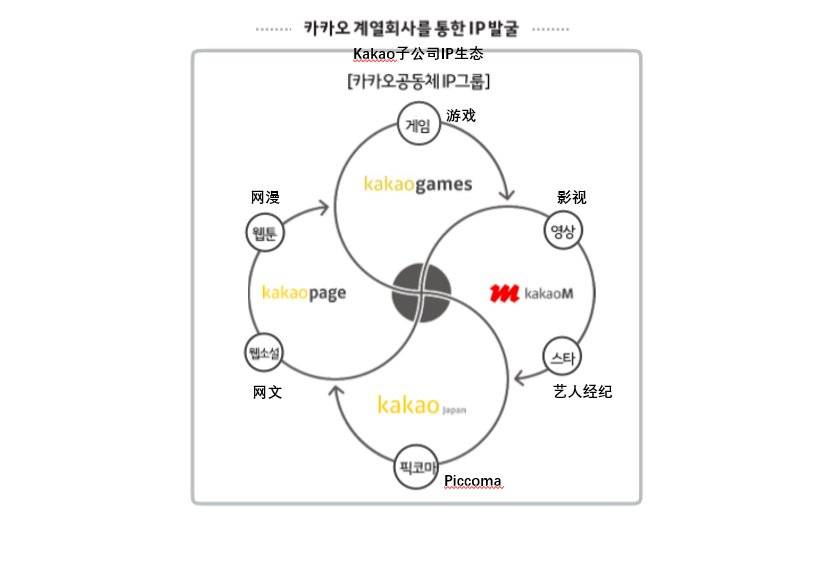

当前,Kakao Games也融入Kakao的生态体系中,承担了在整个Kakao体系下进行IP内容联动的职责。

因而也可以看到Kakao Games与Kakao以及旗下的Kakao Page、Kakao M、Kakao Mobility均有所合作。

在IPO的节点下,Kakao Games讲述了一个聚焦全球市场的平台+发行+投资研发的故事,而放大到Kakao的视角下又是一个IP联动的生态打造,生态逻辑和业务结构上高度的相似性。

所以某种程度上这是一个韩国版的腾讯故事。

实际上,在持有Kakao的股份外,腾讯也持有Kakao Games 5%的股份。

此前Kakao Games曾获得盛趣游戏、世纪华通的投资,当前也拥有Netmarble、Krafton等明星股东。股东的资源背景也成为了市场看好Kakao Games并在IPO前认购阶段获得1524:1竞争率的原因之一。

综合起来看,社交平台的流量优势、头部游戏的发行权获取能力以及新作发行的业绩释放预期,都助推了Kakao Games被机构看好。

而随着此次上市,公司也将通过并购去补足自研上的短板。

公司介绍与IPO情况

一、发展历程

Kakao Games是Kakao旗下专门负责其游戏业务的子公司,公司前身为NZHIN公司,2015年7月被Kakao收购,逐渐建立“For Kakao”的平台构建以及以社交为核心的市场营销业务。同年,NZHIN也获得了多轮总计120亿韩元投资。

2016年,Kakao将Daum Game并入公司,Kakao Games由此成立并形成了南宫燻-曹季铉的双人运营体制。

随后,Kakao Games持续获得游戏公司的投资,并获得PC游戏《黑色沙漠》在欧美以及Bluehole

《绝地求生》的发行业务签约。在

2015年~2017年这一阶段,Kakao Games的PC游戏业务得到进一步的强化。

2017年开始,Kakao Games不断加强手游市场的布局,将Kakao本身的游戏业务部门并入Kakao Games,提高Kakao Talk的平台使用效率。

在2018年获得腾讯、Netmarble、世纪华通等公司的投资后,Kakao Games也开始对外进行兼并购,相继并入Kakao VX、XL Games等公司并设立Friends Games子公司,扩充业务版图。

基于此,Kakao Games相继发行《月光雕刻师》、《公主连结Re:Dive》等热门手游。

基于XL Games的收购以及子公司Friends Games的设立,2019年开始Kakao Games进入一个新的发展阶段,以投资、兼并购不断增强公司的开发力量,形成了新阶段Kakao Games的战略重点。

可以看到,Kakao Games的业务以游戏研发与代理发行为主,通过股东公司的注资与资源协同以及外部公司的兼并购,Kakao Games在近几年迅速成长。

二、财务情况

2016年,Kakao Games的年销售额仅为1012亿韩元,但2018年即已突破4000亿韩元,尽管2019年受韩国游戏市场普遍低迷的影响销售额小幅下滑。

但在2020年疫情对游戏行业的利好态势下,上半年Kakao Games的销售额达到2030亿韩元。

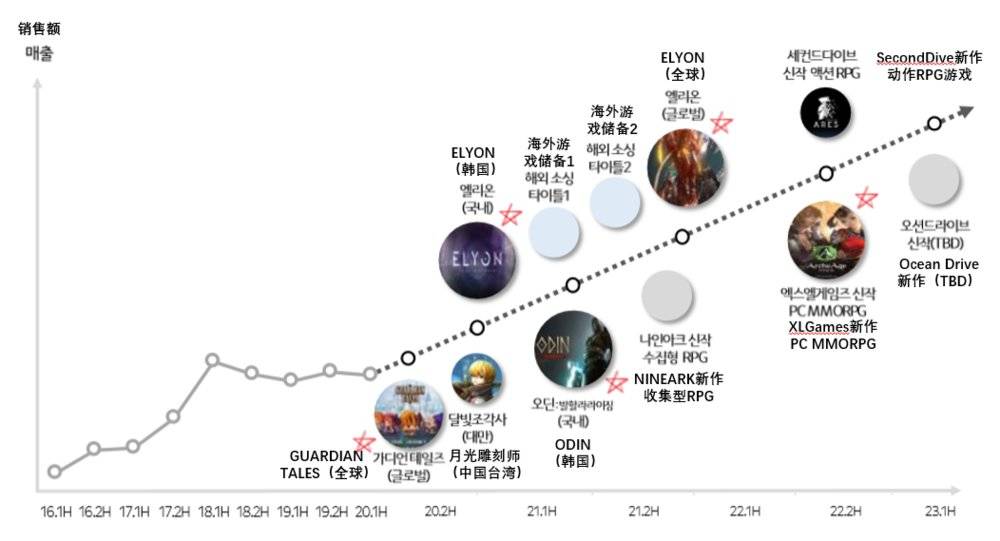

在上市前的记者会上,Kakao Games的CFO表示《GUARDIAN TALES》的业绩会在下半年得到确认,同时下半年还会发行新作《EYLON》,因此对取得相较于上半年更好的业绩有所期待。

分业务来看,Kakao Games的收入结构较为均衡。

截至2020年上半年,公司共有27款游戏正在运行,覆盖了休闲游戏、MMORPG等多个游戏品类,PC游戏与手游的收入占比相差较小,收入来源也较为分散。

资料来源:Kakao Games招股说明书,单位:百万韩元

费用方面,营业费用主要是向开发商和渠道方等支付的手续费,随着平台和开发者的不同,回扣率也并不统一。

营业费用中,销售和支付的费用占比在2017年~2019年分别为72.74%、73.30%与72.94%,较为稳定。

而Kakao Games将研发费用全额作为销售费用处理,2020年上半年研发费用占销售额的比重为9.3%,较2019年的9.2%小幅提升。

因而,从2017年到2020年上半年,Kakao Games的营业利润分别为323亿、431亿、496亿与345亿,营业利润率计算公式分别为19.78%、12.54%、15.39%与22.86%。

而2020年上半年的净利润已经达到359亿,已经超过了2018与2019年全年的净利润。

由此可以看到,当前Kakao Games的盈利情况较好,且在韩国游戏市场复苏的背景下具有一定成长性。

三、IPO情况

从招股说明书的股权结构来看,经过上市前的数轮融资,Kakao Games持股5%以上的大股东共有三家公司。其中,Kakao为第一大股东,当前持股比例达到58.96%,而Netmarble与腾讯的子公司Aceville PTE. LTD则分别持有Kakao Games 5.63%的股份。

由此,一些韩媒认为明星股东帮助Kakao Games在游戏发行及海外市场的拓展上加快了成长的步伐,而Netmarble也因Kakao Games的上市被资本市场推高股价。

此次IPO,Kakao Games以20000~24000韩元的价格募集1600万股票,其中一般公募股份占比90.49%,公司股占比9.51%,募集金额最高达到3840亿韩元。

上市后,Kakao等持股5%以上的大股东持股比例合计将降至53.64%。

在上市日程初步确定后,Kakao Games也与Bighit一同被认为是2020年下半年韩国文化娱乐市场最值得期待的两大IPO事件。

市场的高期待也反应至Kakao Games的上市成绩中,在上市前的公募认购阶段,不管是机构投资者还是个人投资者都对Kakao Games的上市给予肯定,认购比例当前已经达到1524:1,参与认购的资金也达到了58兆韩元,超过SK生物成为韩国资本市场历史上最高的认购资金规模。

尤其是据韩媒报道,在机构投资者中也有许多来自海外的机构参与认购,体现出场外对Kakao Games价值的肯定。

相对于20000~24000韩元的定价,场外市场上Kakao Games的价格已经突破6万韩元,两者相比具有较大差异。对此,在说明会上,CFO金基弘表示Kakao Games的定价是公司与主管券商共同商讨决定的,而市场的价格则代表了市场与投资者的判断。

对于此次募集资金的用途,招股说明书显示Kakao Games通过此次募集筹措的资金将用于确保新IP等游戏内容的发行费用、确保研发能力以及为确保公司增长动力而进行的兼并购费用、为推广游戏的营销费用、为扩大海外市场的投资来源等。

其中,兼并购与获取游戏IP是最主要的资金使用方向,而在26日的说明会上,CEO南宫燻表示募集资金的使用计划是收购韩国游戏开发公司,进一步巩固Kakao Games的研发能力。

商业模式分析

一、商业模式:聚焦全球市场的平台+发行+投资研发

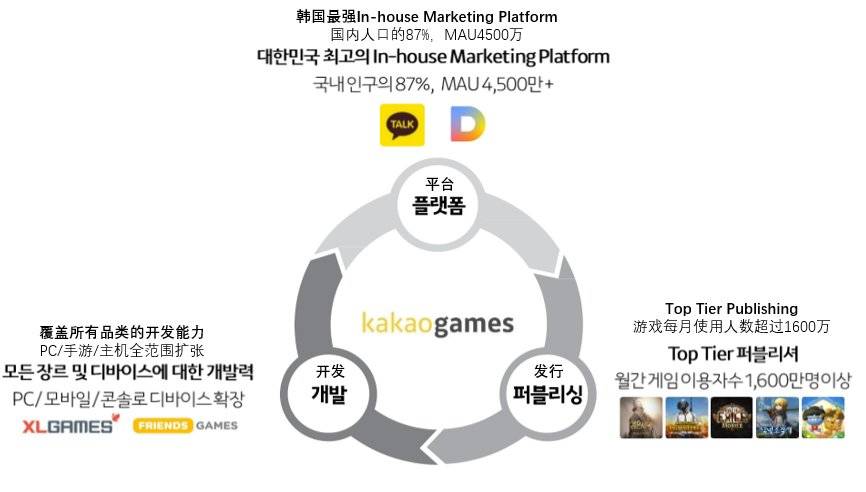

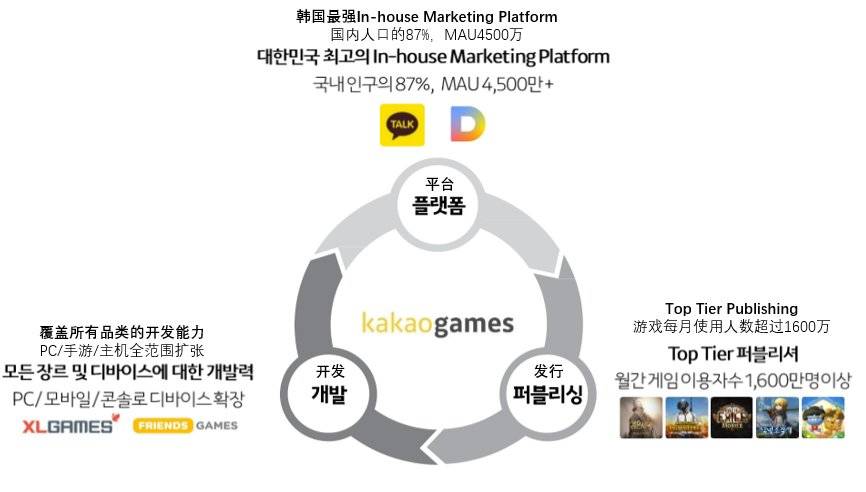

Kakao Games将自己定义为综合游戏企业,而公司的业务围绕平台、发行与开发进行,三大业务各自独立但又有所联动,形成Kakao Games内部的业务闭环。

资料来源:Kakao Games公开信息

1. 平台

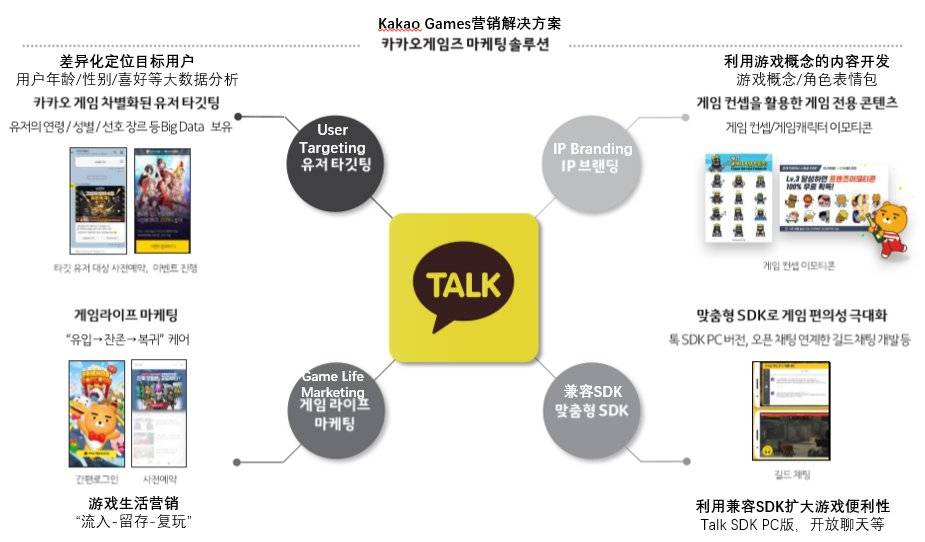

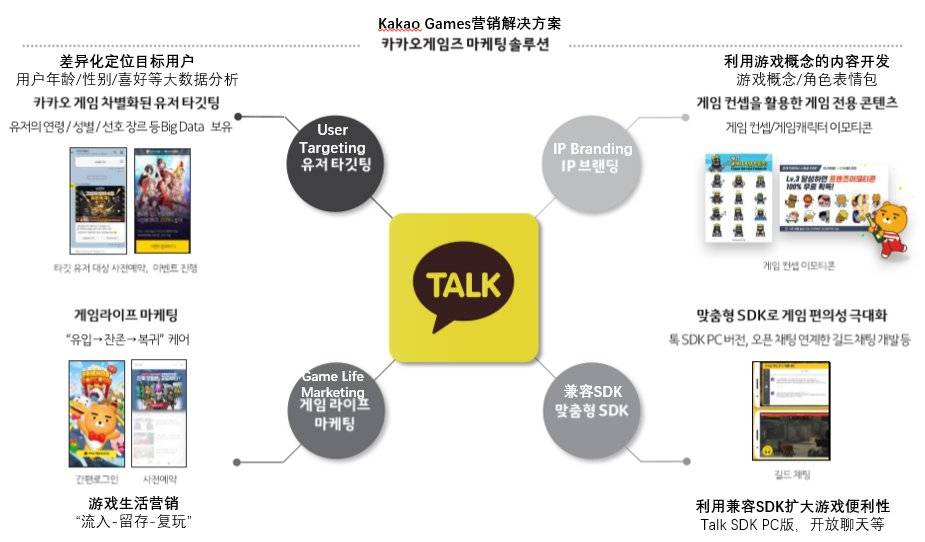

Kakao Games利用Kakao Talk以及Daum进行游戏的营销与用户触达。

Kakao Talk作为韩国国民级社交软件,使用人数达到了韩国总人口的87%,MAU超过4500万的水平,为Kakao Games提供了巨大的流量入口,吸引公司利用平台进行游戏的推广。

Kakao Talk平台对Kakao Games的作用主要有四方面:

资料来源:Kakao Games公开信息

除Kakao外,Kakao Games还拥有月使用人数超过600万的Daum Game、覆盖韩国全境98%的网吧,搭建起线上下全覆盖的营销体系,并通过与海外公司达成战略合作伙伴关系,完成全球性的分发。

2. 发行

在头部平台的流量影响力下,Kakao Games在游戏发行领域成为头部选择,当前Kakao Games发行的游戏月使用人数已经突破1600万,对比韩国5000万的人口总数具有较大的规模。

Kakao Games的发行业务分为两大模块,一方面Kakao Games会代理发行韩国本土游戏,除韩国市场外,这些游戏也会经由Kakao向欧美市场发行。

如《绝地求生》、《月光雕刻师》以及基于Kakao Friends IP的一些休闲游戏都通过Kakao Gmaes完成了全球性的发行。

另一方面,Kakao Games也积极引入海外知名游戏在韩国市场上进行发行,如《流放之路》、《公主

连结Re:Dive》以及《阴阳师》等游戏在韩国市场的发行都是由Kakao Games代理的。

对于发行来说,最重要的就是获得足够的游戏IP,因而Kakao Games近年来也积极进行战略合作伙伴关系的搭建,进行游戏IP的获取甚至更为深入的进行游戏合作开发。

当前,积极搭建合作关系获取更多游戏IP也依旧是Kakao Games的核心战略,被列入至募资计划之中,发行层面的IP保有以及联动平台的渠道优势共同推动Kakao Games建立起韩国游戏市场上的发行壁垒。

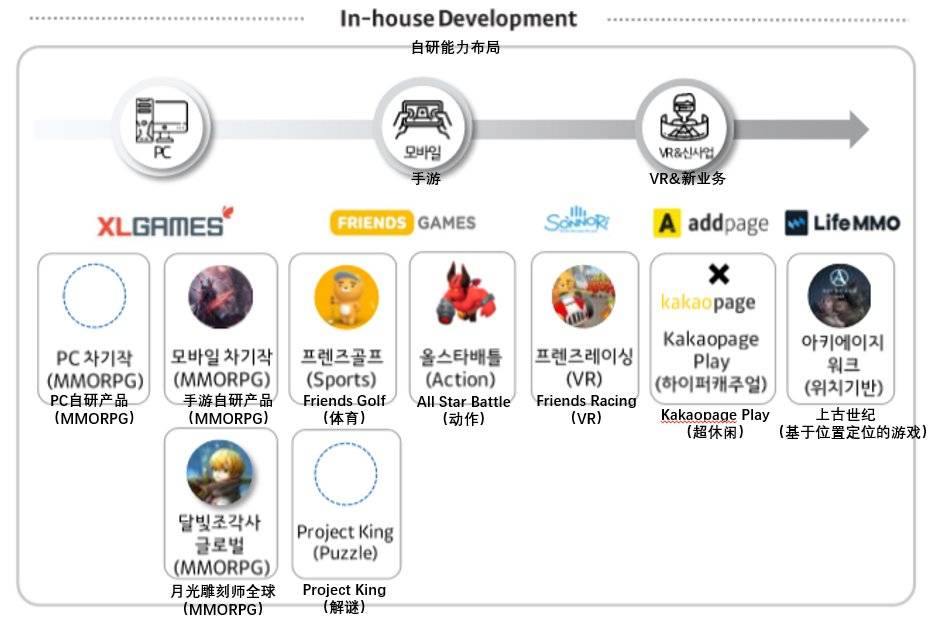

3. 研发

但仅仅依赖发行,Kakao Games仍然无法建立足够深厚的业务壁垒,游戏IP获取的不稳定性暴露出Kakao Games本身研发能力不够这一风险因素。

面对公司这一业务缺陷,Kakao Games将研发能力的加强作为核心发展目标之一,希望借此进一步提升公司的竞争力。

在自研能力的提升上,Kakao Games的策略也分为三个板块:开发人才、开发IP与开发能力。开发人才方面主要是Kakao Games通过XLGames的收购吸收了以韩国网游第一制作人宋在京的加入。

宋在京团队在韩国游戏业界拥有较高的声望,曾开发了韩国头部游戏IP《天堂》与《风之国度》,当前宋在京团队正在进行Multi Device MMORPG游戏的开发,同时还计划将游戏从PC、手游扩展至主机、AR/VR领域。

对Kakao Games来说,知名游戏团队的加入能够显著提升外部对其开发能力的认可。

而从当前Kakao Games已有的自研产品来看,基于Kakao Friends IP进行的游戏开发占据多数,未来Kakao Games也将持续加强Kakao Friends的IP开发,制作更多的休闲游戏。

然而,相对以上提升开发能力的动作,Kakao Games表示更为核心的战略是通过外部兼并购、投资,将优秀的游戏工作室、公司收入旗下,进而完成公司研发能力的补充,而收购、投资的行动也不仅仅局限于韩国本土,东南亚、欧美市场上的优秀公司都可能成为Kakao Games的标的。

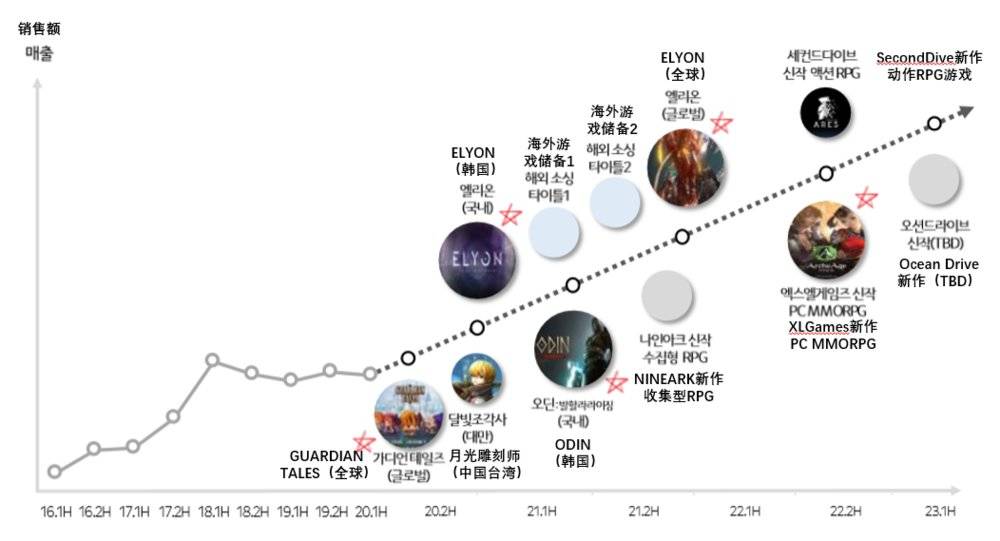

资料来源:Kakao Games公开信息

资料来源:Kakao Games公开信息

二、与Kakao的生态协同

从Kakao Games所呈现出的商业模式来看,无疑就像是腾讯游戏的韩国版再现。

Kakao以韩国国民级社交软件Kakao Talk作为其支柱,不断扩展其业务外延。

近年来,Kakao在内容领域的布局较为突出,通过Kakao Games、Kakao Page、Kakao M以及Kakao Japan,Kakao打造出自身的IP内容开发闭环,可以对IP进行游戏、网文、网漫、影视等全产业链形式的开发。

资料来源:Kakao Games公开信息

资料来源:Kakao Games公开信息

从Kakao Games的角度看,既可以利用Kakao的IP进行游戏开发,除基于Kakao Friends的IP休闲游戏之外。

当前韩国网漫-游戏、PC-手游的改编趋势也赋予Kakao Games更多的潜在开发IP,这对Kakao Games的自研游戏也是一种增量。

同时,也可以将已有的游戏IP进行泛娱乐化运营。

正如Krafton宣布对《绝地求生》IP进行泛娱乐开发一样,Kakao Games具有联动Kakao内容进行泛娱乐开发的能力。

IP之外,Kakao Games也纳入了Kakao的日常生活体系之中,通过Kakao VX的家居健身、Life MMO基于位置游戏的开发以及故事游戏平台Addpage,将游戏体验融入生活。

核心竞争力与风险因素

一、核心竞争力

归结起来,Kakao Games的核心竞争力主要由三点:平台流量优势、头部游戏的发行权以及新作发行的业绩潜力。

1. 平台流量优势

平台流量优势是外界对Kakao Games最为认可的价值点。

相较于其他传统游戏公司,背靠Kakao这样的互联网企业,Kakao Games显然更好地抓住了互联网端的流量优势。

Kakao Talk对于游戏的发行营销来说具有更强的吸引力,因而通过全方位挖掘Kakao Talk以及其他平台在游戏领域的价值贡献,成为了Kakao Games与其他公司最具有差异性也最有优势的部分。

2. 头部游戏的获取

对于B端游戏公司来说,Kakao平台的流量池吸引力之下,也会倾向于与Kakao Games进行合作,帮助游戏发行业绩的提升。

从前面的梳理也可以看到,包括Netmarble、Krafton在内的游戏公司都通过注资等形式与Kakao Games形成了紧密的战略合作伙伴关系,除此之外还有Lion Heart、Path Finders、Ocean Drive、Second Dive等公司成为Kakao Games的战略合作对象。

通过广泛地合作,Kakao Games可以拥有韩国头部游戏的发行权,构成了其发行上的优势。

3. 新作发行的业绩潜力

从Kakao Games释放的后续pipeline,通过覆盖PC、手游的多品类游戏在韩国以及全球市场上的发行,

Kakao Games被认为具有成长性以及风险分散性,既有一定的业绩增长潜力,又不会完全依赖于某个或某几个游戏的业绩。

在储备的游戏中,《ELYON》与《ODIN》都是备受市场期待的新作,其中《ELYON》是Krafton继《绝地求生》后的又一新作,在最近进行的事前内测中也得到了较好的反响,喜好指数高于当前市场上其他同类型游戏。因而,对《ELYON》正式上线后业绩的期待也反映在了当前场外的股价之中。

资料来源:Kakao Games公开信息

二、风险因素

但相比市场对Kakao Games的追捧相对,韩国券商则更为冷静,在Kakao Games的股价判断上也更为保守。

据韩媒透露,券商将Kakao Games的目标股价设置在3万韩元上下,如大信证券

、Meritz证券

、KTB投资证券

等,是场外价格的一半。

据新闻报道,制定该目标股价的分析师们认为,虽然Kakao Games潜力巨大,但与大型游戏公司相比,Kakao Games也有自身缺陷,公司仍然面临一些风险。

Kakao Games的业务以围绕平台的发行营销为主,对Kakao的平台流量具有强依赖性。

而在Kakao的流量优势下,Kakao Games的自研能力相对于其发行业务来说显著较弱。

相较于其他传统游戏公司,研发能力的缺失也使得公司的竞争壁垒并不稳固,仅仅是依附于互联网巨头的流量输送,因而影响到公司的发展能力与发展预期。

当前Kakao Games将自研能力的增强作为战略重点之一,但Kakao Games采取了兼并投资的线路来增强研发能力,这也为Kakao Games的业务结构带来了新的风险点。

在兼并、投资对象上,Kakao Games着眼于全球,但从公司的体量与现金流情况来看,Kakao Games在进行全球性的优质游戏公司兼并购上并不具有资金优势,而兼并、投资的协同效果也很难进行预测,对于兼并带来的研发能力增长还需要谨慎看待。

结语

整体来看,Kakao Games作为资历尚浅的新游戏公司在近几年的增速十分显著。

在过去的两年里,韩国游戏市场整体比较低迷,游戏市场增速放缓,从Kakao Games的报表中也有所体现。

但随着今年大公司的整合、新游戏的发行以及疫情带来的游戏利好,韩国游戏市场已经有所复苏,在这一背景下,Kakao Games作为成长期的游戏公司具有一定潜力。

此外,Kakao Games将公司定位于全球化,除了发展韩国本土市场外还在不断拓展海外市场,在欧美市场上已经有所成绩。

2020年上半年,公司在全球市场的销售额占比达到了30%,其中欧洲市场销售额247亿韩元、北美市场371亿韩元,Kakao Games自身也预计新游戏的全球发行能够进一步带动全球业绩上升。

同时,Kakao Games不断扩充游戏品类并将游戏类型从PC、手游扩展到主机、AR/VR等领域,因而具有成长为综合游戏公司的潜力。

但即便Kakao Games在对外陈述中将自己对标腾讯,如果想形成自身的竞争壁垒甚至在全球游戏市场有所竞争,Kakao Games的路还很长。

本内容为作者独立观点,不代表虎嗅立场。未经允许不得转载,授权事宜请联系

[email protected]

如对本稿件有异议或投诉,请联系

[email protected]

资料来源:Kakao Games公开信息

资料来源:Kakao Games公开信息

资料来源:Kakao Games公开信息

资料来源:Kakao Games公开信息