AI量化策略基金经理孙蒙调研会分享

来源:雪球App,作者: 谈投资品价值,(https://xueqiu.com/1893700216/245528568)

大家好我是谈投资品价值,本期有幸参加了 华夏智胜先锋 基金经理孙蒙的调研会。在此和大家做个分享,全文会分为以下几个部分,孙蒙经理的个人介绍,孙蒙经理管理的几个代表产品的简单测评,调研会全文策略运作介绍,问答环节,以及我的个人看法。篇幅较长请酌情观看,文中涉及的内容仅供参考不作为投资依据。

孙蒙,北京大学物理专业学士,加州大学洛杉矶分校电子工程专业硕士。2014年4月至2017年6月,曾任 中信建投证券 股份有限公司衍生品交易部研究员、投资经理等。2017年7月加入华夏基金管理有限公司,曾任数量投资部研究员、基金经理助理等。2020年3月起任 华夏智胜价值成长股票 型发起式证券投资基金基金经理。2020年4月起任华夏 中证500 指数增强型证券投资基金基金经理。2020年6月起任 华夏安泰对冲策略 3个月定期开放灵活配置混合型发起式证券投资基金基金经理。2021年8月起任华夏中证500指数智选增强型证券投资基金基金经理。2021年12月起任 华夏智胜先锋股票 型证券投资基金(LOF)基金经理。

投资年限:3.02年 年化收益:19.87% 管理规模:62.99亿 管理数量:5支 旗下主要掌管的基金有: 华夏智胜先锋股票 、 华夏智胜价值成长 、 华夏中证500指数增强 、 华夏中证500指数智选增强 。 主要研究方向为AI选股,算法及程序化交易等,有丰富AI 模型及策略经验,具有9 年量化投资研究经验。

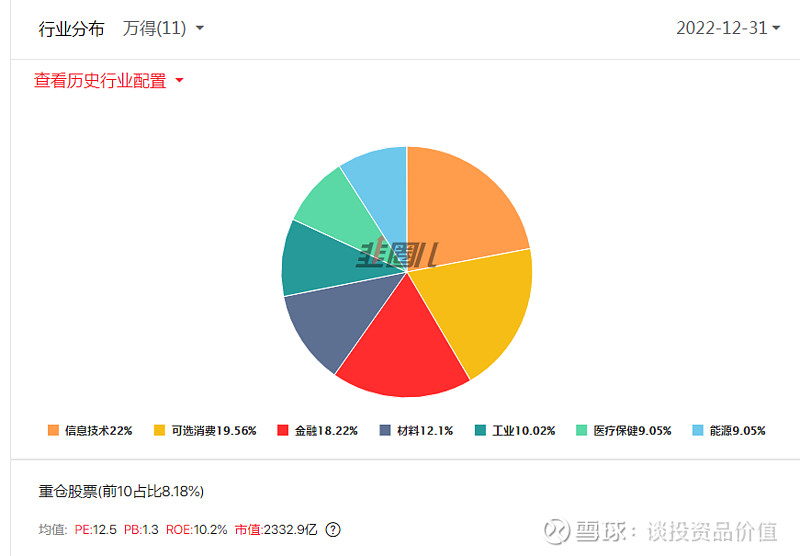

华夏智胜先锋股票 (LOF)A 501219

数据来源Choice金融终端

业绩基准是 中证500 指数收益率*95%+银行活期存款利率(税后)*5%,从业绩看大幅跑赢中证500指数和业绩基准,截止到3月24日超额回报为27.59%

资产配置股票持股90%以上,行业配置极度分散最高行业只有20%左右的配置,前十大持仓占比只有8.18%,在极度分散的情况下也只有量化AI模型才能达到如此高的超额回报。

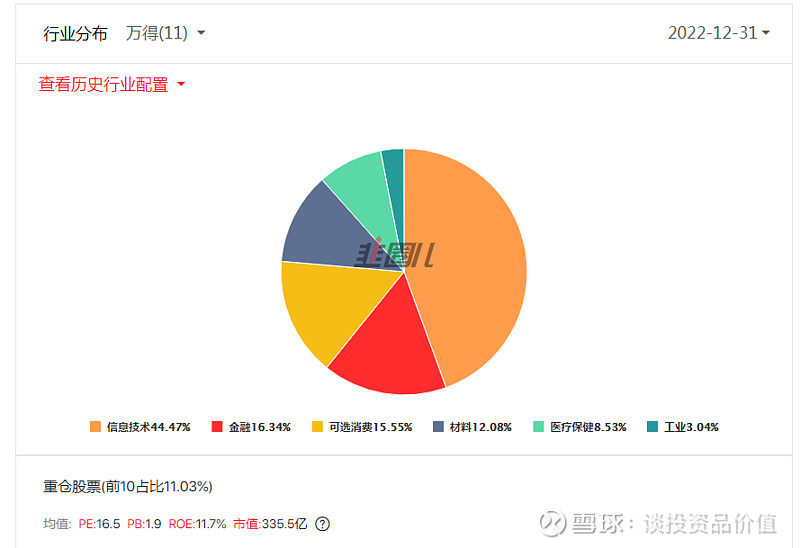

华夏中证500指数增强 A 007994

数据来源Choice金融终端

业绩基准是 中证500 指数收益率*95%+银行活期存款利率(税后)*5%,再来看一下管理的中证500增强指数基金,从业绩看也是大幅跑赢中证500指数和业绩基准,截止到3月24日超额回报达到了55.19%。

同样的资产配置股票持股90%以上,前十大持仓占比只有11.03%,换手率高达696.46%,持仓分散换手频繁说明在AI模型策略的加持下积极调整配置,达到超额收益的目的这类基金换手频繁并不是坏事。

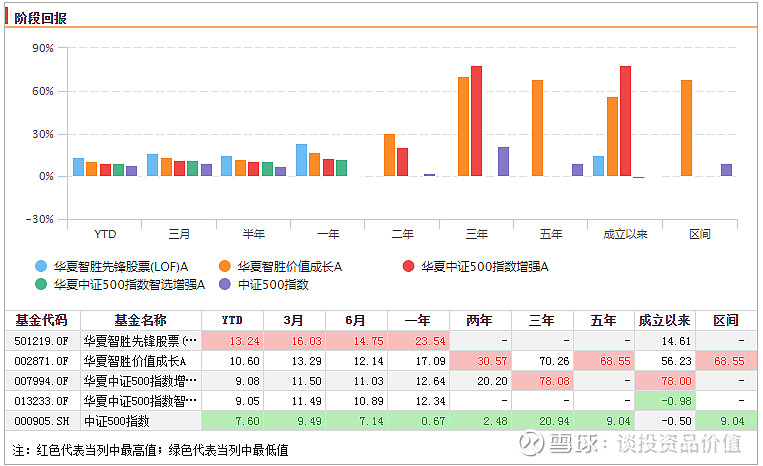

数据来源Choice金融终端

最后是四个主要掌管基金和 中证500 指数的阶段回报对比图,可以看到四个基金全部跑赢中证500指数,说明基金经理孙蒙主推的这套AI策略模型确实是有点东西。

以下是调研会全文

(一)策略运作介绍

1) AI 策略的运作原理

人工智能的本质其实就是让机器人在某一个领域达到部分人的技能;对于投资领域,就 是让AI 算法在大量的历史市场数据当中,寻找最有效的投资逻辑;

2) AI 算法优势

依靠AI 算法的超强运算能力,达到风险风格可控,快速应对市场的目的;

一是通过去除主观决策偏差及情绪影响,以量化模型结果为依据进行投资操作,克服情 绪波动导致的决策偏差及失误;二是能利用计算优势实时刷新市场数据,及时反馈,根 据模型结果快速调整持仓;三是明确风险控制指标,在波动率、最大回撤等角度保护资 产安全,利用AI 因子检验平台等,可回溯检测模型有效性;

3) 策略与同类产品的差异

我们的策略优势:数据端实现了对上市公司全维度的数据覆盖和刻画;

我们在 AI 投资领域在市场的投资实践应该是最久的,从 2017 年开始和 微软 亚洲研究院深度合作;

我们的超额收益和同类对比:去年Q4 同类产品发生回撤,我们的产品在创新高:现在 市场上大部分同类产品都是在成长风格上有显著暴露, 而我们的产品在成长风格没有明 显暴露;

通过AI策略可以发掘非常规的超额收益来源;现存大部分500增强产品相关性都很高, 本质上是同一类型的策略;我们的产品和其他的平均相关性大概只有 0.05,所以能起 到非常好的风险分散效果,同时能够提供非常有竞争力的超额收益;

4) AI 策略全产品线业绩优异

公司2019 年起实盘运作 AI 策略,目前在沪深 300、中证 500 及中证 1000 指数上均 有实盘运作;区别于通过押注单一风格在个别年份表现较强,或者单一类型产品表现较 好的量化产品,AI 策略在各个年份、不同产品类型上均体现了较强的竞争力,长期业 绩也非常优秀;

沪深300增强策略:公募产品为 华夏网购精选 ;

中证500 指增策略:中证500指增、中证500指数智选增强、智胜先锋,智胜价值成 长——两个500 增强为完全一致的标准指数增强策略,基本需要在中证500成分股内 做增强,去年整体超额收益 9%,同类产品排名第一;中证 500 增强成立近 3 年,累 计超额60%,月度、季度超额胜率在70-80%附近,远超同期同类型;

智胜先锋和智胜价值:选股范围更为灵活,全市场选股,发挥量化模型在数据选择宽度 的优势,所以智胜先锋的超额收益相较 中证500 指增更为显著——去年实现19%的超 额收益,今年以来有 5%的超额收益;其中智胜价值成长追求超额的信息比(更加稳定 的超额表现);智胜先锋回报更高,但智胜价值成长信息比率更高;智胜先锋成立至今 累计超额近30%(较中证500),月度季度超额胜率分别达到80%及100%;

1000 指增策略:AI 策略没有公募产品,管理的基本养老组合远超同类产品表现—— 去年5 月到现在,实现累计超额回报35%,超额收益最大回撤仅有 1.6%;

市场中性策略:安泰对冲希望获取绝对收益;策略分为两部分,一个维度是指增策略(指 数收益+超额收益) ;另一部分通过股指期货剥离 beta收益,提取alpha部分;定位希 望可以与固收+竞争,成立以来每年都获得正收益;对冲产品最大的影响来自股指期货 的对冲成本,2020、2021 对冲难度很大,但今年的基差非常适合运作,可以看到净值 曲线基本没有回撤;

(二)问答互动环节

1) 智选增强和500增强是否有区别?

没有,同策略产品;

2) 如何做指数增强策略?

指增产品的收益来源:指数的 beta+主动投资的alpha;

对 中证500 成分比例进行调整:调高资质好的个股,降低不看好的股票的持仓占比;

希望每个阶段都能买入成分中最优的标的,把没有那么好的减配或者剔除;

调整原则:通过技术手段形成能代表未来股票预期的组合;

3) 基金经理在AI 策略所扮演的角色?

我们的策略完全不会人为干预因子权重;

希望所有操作可回溯,有数据和理论支持;

AI 算法只是一个工具,通过算法更好的理解市场;如何建立模型,如何优化算法,不 同的基金经理建立的模型是不一样的,通过模型反映对市场的认知;

4) 有一些其他家的产品在市场销售非常火爆,是否了解如何运作的,能否复制类似表现?

复制这样的策略并不困难,但是没有尝试这样做;这个产品的持仓标的基本都在50 亿 以下;

我们控制回撤的维度,更看重相对基准的超额收益的回撤;如果控制产品绝对回报的回 撤,更加复杂,难度较大;

可以理解为微盘股增强,流动性差,策略容量低,不想复制这种规模严重受限的产品; 从公司平台角度而言,也有一定风险;

5) 如何理解线性和非线性的信息?

大部分公募量化都是量化多因子模型:把因子做线性叠加或者线性加权,类似 PB-ROE 逻辑,两个维度分别打分再加总排序;

但这类策略背后的特定因子选择的有效性及线性外推未必成立;

希望通过算法找到是否有其他的模型可以把信息做更好的处理;

6) 产品与同策略产品相关性低原因是什么?

低相关性因为不觉得其他人在做,或者有能力做同样的事情;

并没有通过风险暴露获得超额收益,或者超额的稳健性不受到市场风格变化的影响;

7) 跟踪误差?

500增强4%左右,没有特别限制,因为策略层面已经进行了行业限制,市值限制;

8) 对冲产品最大回撤?

7%;2020-2021 股指期货的对冲成本很高,在成分股内选股也限制选股的能力,2021 年到去年3 月的回撤和上述因素都相关;

去年3 月中证1000推出之后,对冲能力极大增强,选股范围大幅扩充,对于获取超额 收益至关重要;

9) 产品策略容量?

模型驱动因素类似,对标不同基准;不以单只产品看待策略容量;

在管产品规模100亿左右,会非常关注规模对超额收益的影响;

如果规模上升到200 亿,超额可能下降1%;

10) 是否1000比500指增更好做?

从实践而言,的确 中证1000 的超额表现更好;

中证 1000 本身股票数量更多,能选择的质优标的和质地较差的标的之间的差异更大, 更有利于策略实施;

11) 基金经理持有哪些产品?

智胜先锋和 中证500 增强都在定投;

12) 智胜先锋换手率?

针对量化策略不高,双边7-800%;同类中等偏下水平;

13) 智胜的行业配置?

参照 中证500 的行业权重,做行业配置是非常困难的事情;

行业中性策略,在行业内优选个股来获取超额收益;

14) 对冲工具的使用?

暂时只有期货,未来会考虑加期权;

15) 因子是否都具备逻辑性?

大多数因子有比较好的基本面(三大财务报表)维度的解释性;

16) 从当前时点看投资量化合适么,相较主动投资的优势?

主动基金更加侧重于赛道或者热门题材,在赛道内做选股;

我们的逻辑类似宽基增强,希望在更长期获得超越市场的表现,体验更好;

量化策略适合做投资底仓;

17) 如何应对极端行情,如何调整优化算法?

如果出现了历史没有出现的行情,AI 会有一定不适应性;

但产品的净值曲线整体呈现出很好的策略适应性及稳定性;

18) 华夏量化 是否都采用 AI 策略?

华夏数量投资的策略以基金经理为主体,不是所有基金经理都是AI 策略;

同一基金经理的量化方法论较为一致;

19) 团队人员及分工?

团队有6个成员,各自有分工侧重;产品体现了团队合作的成果;

20) 超额收益的稳定性和持续性,有没有感觉特别困难的时候,各个团队之间是否有交流?

稳定性;需要对模型有明确的风险控制,否则伴随市场风格切换,对模型超额稳定性有 很大影响;所以要做行业及市值风格与中证 500 匹配,否则难以避免特定风格暴露的 影响;

持续性:我们持续性是对策略的持续迭代和研究,必须要做别人做不到的事情,不能被 轻易模仿;

多因子策略的门槛并不高,这也就是为什么大量同类产品呈现出非常高的相关性;

并没有明确感到某个季度获取超额收益非常困难,我们的超额收益的曲线是稳健向上的;

我们和资产配置及主动权益的团队都会随时交流对市场的理解,新的思路都会及时融入 到投资框架;

21) 模型是否在牛熊市会有很大差异?

影响不大,市场周期和选股逻辑不相关;目标就是寻找市场中的好股票,如果市场波动 增大,那么找到发生定价偏离的机会就会更多;

所有的量化策略都希望可以对市场进行有效定价;

22) 量化模型中哪些单一指标权重较高?

公司三大表的数据更重要,有很多可以细致挖掘的数据维度;

宏观数据会参考,并不会对投资决策有很大影响;我们做的是在行业内优选标的;宏观 数据决定了行业,但对行业内微观层面影响不大;

总结和个人看法: 本次调研会其实是一次很好的AI量化策略的科普,其实量化基金早在2004年就在国内推出了首只量化基金,随着AI技术的不断提升把AI技术运用到投资策略中,已经在证券机构中达成了共识,对于不了解AI量化策略想投资量化基金又对其不了解的小伙伴,可以反复细读本文,基金经理孙蒙对AI量化策略的阐述和问答可以帮助你深入了解。

$智胜先锋LOF(SH501219)$ $华夏中证500指数增强A(F007994)$ $华夏能源革新股票(F003834)$