期权or限制性股票,孰优孰劣?

编辑按: 前文我们一起探讨了股权激励的主要规定和主要方式,算一篇股权激励的扫盲帖,今天我们一起来看看,期权和限制性股票有什么区别?

1 股权激励主要方式:期权和限制性股票

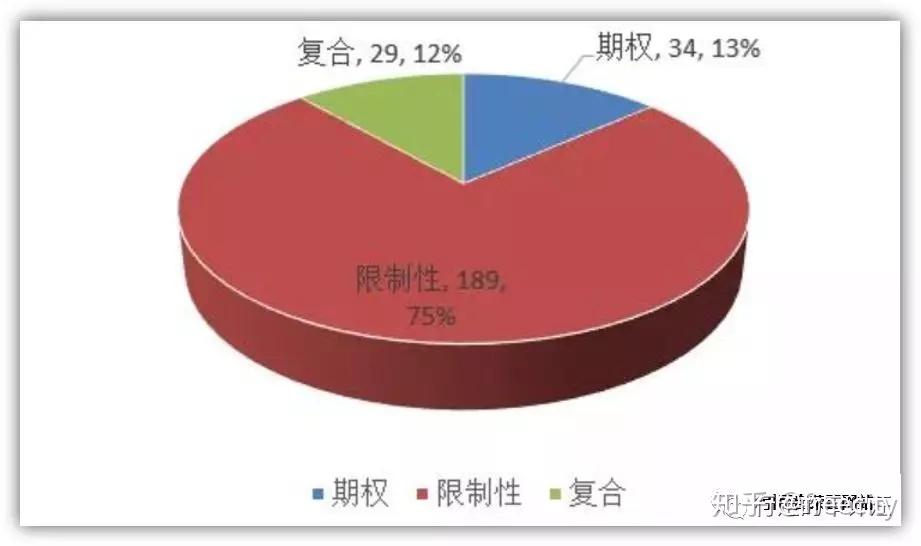

虽然说股权激励的方式有很多种,但在实务中应用得最广泛的就是期权和限制性股票了。

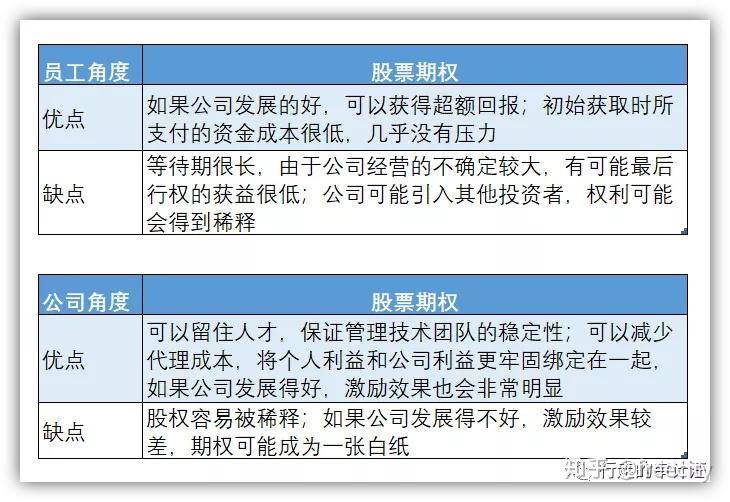

期权虽然听起来挺高级的,但我们应该都不会陌生,总能时不时在新闻中看到某某互联网公司的员工上市后,员工手上的期权升值多少倍这类。是的,股权激励中期权,是赋予员工一份看涨公司未来发展的期权,员工拥有在未来以低价购买公司股票的权利。当然,公司发展不佳,期权可能会沦为一张废纸。

相反,限制性股票,大家可能比较少听到。如果经常看上市公告的朋友,想必不会陌生,因为这是上市公司股权激励的主要方式。我们从荣正网站查找到2018年上市公司进行首期股权激励的情况:

那么,到底这两种工具有什么区别,为什么不同的公司,会做出不同的选择呢?

2 两者的相同和不同之处

两者都属于股权激励,上市公司采用限制性股票或期权,都需要遵守《上市公司股权激励办法》;公司都需要支付一定成本。

那两者有哪些不同之处呢?请看下表:

最本质的区别是:

限制性股票是对股票的所有权进行了限制,而从法律上来看,授予日开始之日,股票的所有权是员工的;而股票期权是授予员工在未来以优惠价格买入股票的权利,是一份看涨公司未来发展的期权。

3 期权和限制性股票的优缺点

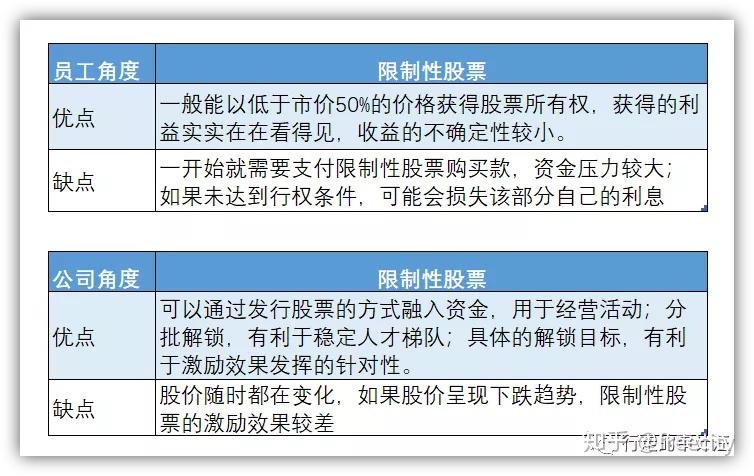

两者激励方式,到底哪个更好呢?不妨从公司和员工的角度,区分来看一看,毕竟人所处的位置,必会影响其对事物的看法。

身边也有不少在上市公司工作的朋友,偶尔能拿到限制性股票。但从个人角度来说,限制性股票往往对资金的要求比较高,一开始就需要支付股权价款,但好在收益看得见,也比较稳,如果在牛市,激励效果很明显。

实务中互联网企业等初创企业,更倾向于期权激励。但期权激励往往非常复杂,涉及到期权池架构的设计,主要考虑到对未来人才的激励需求以及股权是否有被稀释的可能。对于条款的设定,律师更擅长。

4 期权和限制性股票的适用范围

法律上并没有对两者的适用范围做出严格规定,因此适不适合,更多的是从企业自身的特点和需求出发来考虑的。

限制性股票实施的主体,以上市公司为主;而期权实施的主体,以非上市公司为主。 这主要取决于公司自身的发展特点,非上市公司大部分在快速发展的过程中,由于股票无法交易,市价较难估计,因此限制性股票的价格很难确定,也就很难量化激励条件实现的获益情况。

而期权是看涨期权,行权价一般很低,只要公司发展得好,看涨期权就有激励的效果,虽然具体数额也很难量化,但总归是不小的。当然如果公司经营失败了,那也只能认。股权激励总归是一种激励方式,保险起见,还是要搭配合理的工资,除非你是老板,那就另当别论。风险和收益总会配比,这是市场魔性所在。

5 如何选择合适的激励方式?

如何选择?整体来说有这么几条原则:

1. 一般来说,人员稳定,能力确定,可采取限制性股票的方式;人员还有待观察的,但又的确非常重要的,可采取股票期权的方式。

2.初创公司一般倾向于股票期权;上市公司一般倾向于限制性股票。

3.未来企业估值明显提升的、或者上市公司股价肯定上涨的,采用股票期权的较多;股价平缓甚至略微不稳定导致可能下降的,采用限制性股票的较多。

当然,限制性股票和股票期权各有优缺点,采取哪种方式有很多影响因素,需综合考虑。

6 总 结

上文对股权激励最主要的两种方式:期权和限制性股票的相同和区别之处作了分析,实务中的运作远比这些要复杂,但底层思维就是这些了。后文会对这两者的会计和税务处理作出进一步的分析,有兴趣的朋友记得关注本号的更新~

有关股权激励的一些案例介绍,可以点击荣正投资的网站中研究 报告。 同时,关注公众号【行走的审计汪】,发送关键词【股权激励】,分享上市公司股权激励管理办法。

最后,希望本文对你有所帮助~